I recenti decreti legge denominati “Ristori” (D.L. n. 137 del 28/10/2020 e D.L. 149 del 09/1/2020) prevedono alcune norme di rilievo per il lavoro e la previdenza in rapporto all’emergenza Covid.

Nuovi trattamenti di Cassa integrazione. Disposizioni in materia di licenziamento.

La nuova normativa (art. 12 D.L. n. 137/20 ed art. 12 D.l. 149/20) prevede che i datori di lavoro che sospendano o riducano l’attività lavorativa in ragione ed in relazione ad eventi riconducibili all’emergenza sanitaria possono presentare domanda di concessione dei trattamenti di Cassa integrazione ordinaria, Assegno ordinario e Cassa in deroga, per una durata massima di sei settimane ricomprese nel periodo ricompreso tra il 16 novembre 2020 e il 31 gennaio 2021. I periodi di integrazione precedentemente richiesti e autorizzati sulla base dei precedenti decreti e collocati, anche parzialmente, in periodi successivi al 15 novembre 2020, qualora autorizzati, saranno ricompresi nelle precitate sei settimane.

Prorogate alcune misure del precedente decreto, per i periodi tra il 1° ed il 30 settembre 2020.

Anche in questa normativa emergenziale si ripetono le regole già viste a seguito del DL n. 104: l’accesso alle sei settimane di cassa è gravato di un contributo addizionale determinato sulla base del raffronto tra il fatturato aziendale del primo semestre 2020 e quello del corrispondente semestre del 2019, pari, secondo il grado di riduzione, al 9% (riduzione fatturato inferiore al 20 %) o 18% (per chi non ha subito variazioni di fatturato).

Il contributo addizionale non è dovuto dai datori di lavoro che hanno subito una riduzione del fatturato pari o superiore al venti per cento nonché dai datori di lavoro che hanno avviato l’attività di impresa successivamente al primo gennaio 2019 ed infine dai datori di lavoro limitati nella loro attività dal DPCM citato.

Il decreto poi, per la ennesima volta, proroga i licenziamenti e l’esonero dalle contribuzioni per le aziende che non chiedono la Cassa Integrazione.

Secondo il testo, infatti, fino al 31 gennaio 2021 (ma pare acclarato lo spostamento, sollecitato dai sindacati, al marzo 2021) resta precluso l’avvio delle procedure collettive e sono sospese le procedure in essere, se avviate successivamente al 23 febbraio 2020 (salvo il caso degli appalti in caso di subentro). Bloccato anche il licenziamento individuale per giustificato motivo oggettivo.

Il blocco non si applica nei licenziamenti per cessazione definitiva dell’attività dell’impresa, per la liquidazione della società e i fallimenti che comportino la fine delle attività. Salve anche le ipotesi di accordo collettivo aziendale in cui si prevedano incentivi alla risoluzione del rapporto di lavoro.

Il decreto legge prevede – sempre in via eccezionale, la norma già prevista nel precedente decreto n. 104 – che ai datori di lavoro privati, esclusi i datori del settore agricolo, che non richiedano i trattamenti di Cassa, la concessione dell’esonero dal versamento dei contributi previdenziali a loro carico, per un massimo di quattro settimane da computarsi entro il 31 gennaio 2021, nei limiti delle ore di integrazione salariale già fruite nel mese di giugno 2020. Sono comunque dovuti i premi e contributi dovuti all’INAIL. Previste norme di raccordo col precedente decreto legge.

Sospensione dei versamenti dei contributi previdenziali e assistenziali e dei premi per l’assicurazione per i dipendenti delle aziende dei settori economici interessati dalle nuove misure restrittive.

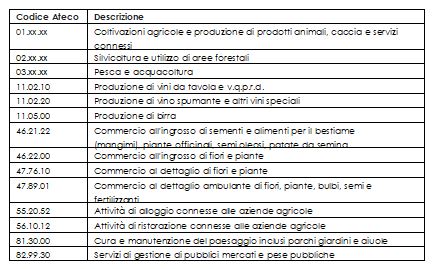

L’art. 11 del D.L. n. 149/2020 ha allargato l’ambito di operatività previsto dall’art. 13 del decreto legge n. 137/20, con il quale veniva disposta la sospensione dei pagamenti dei contributi INPS/INAIL in favore dei datori di lavoro privati (che hanno la sede operativa nel territorio dello Stato) appartenenti ai settori interessati dal D.P.C.M. del 24 ottobre 2020, che svolgano come attività prevalente una di quelle individuate dai codici ATECO riportati in allegato ai decreti in commento ovvero in zone ad alto rischio; tale sospensione dei versamenti è concessa per la competenza del mese di novembre 2020.

I pagamenti dei contributi testé sospesi dovranno essere effettuati, senza applicazione di sanzioni e interessi, in un’unica soluzione entro il 16 marzo 2021 ovvero con un sistema di rateizzazione fino a un massimo di quattro rate mensili di pari importo, con il versamento della prima rata entro il 16 marzo 2021. Il mancato pagamento di due rate, anche non consecutive, determina la decadenza dal beneficio della rateazione, dovendosi quindi procedere al versamento del residuo in unica soluzione.

Esonero contributivo a favore delle filiere agricole, della pesca e dell’acquacoltura.

Reiterando norme similari previste nelle precedenti decretazioni emergenziali, l’art. 16 del D.L. 137/20 il decreto in esame prevede – per salvaguardare la tutela produttiva e occupazionale delle filiere agricole, della pesca e dell’acquacoltura – per alle aziende appartenenti alle citate filiere, comprese le aziende produttrici di vino e birra, l’esonero dal versamento dei contributi previdenziali e assistenziali, con esclusione dei premi e contributi dovuti all’INAIL, che sono da corrispondere, per il mese di novembre 2020 e unicamente per la quota a carico dei datori di lavoro.

Il D.L. 149/20 (art. 21) ha ulteriormente allargato l’esonero al mese di dicembre 2020. L’esonero è riconosciuto nei limiti della contribuzione dovuta già considerate diverse agevolazioni o riduzioni delle aliquote della previdenza obbligatoria (es. sgravio contributivo per zone montane e svantaggiate). L’esonero è previsto anche per gli imprenditori agricoli professionali- IAP, ai coltivatori diretti, ai mezzadri e ai coloni.

In sostanza il presente esonero per le filiere agricole, che è immediatamente esecutivo poiché non si rinvia a decreti ministeriali ulteriori per la determinazione delle modalità di attuazione, si applica sia sulla contribuzione dovuta dai datori di lavoro agricolo per i propri dipendenti e sia su quella dovuta dai lavoratori autonomi agricoli iscritti all’INPS (CD / IAP).

L’ambito di applicazione dell’agevolazione è ampio, dato che fa riferimento a tutte le filiere agricole, della pesca e dell’acquacoltura, compreso il settore ortofrutticolo inopinatamente ed erroneamente escluso nel precedente Decreto di agosto.

Per quanto riguarda in particolare i lavoratori autonomi agricoli iscritti alla gestione INPS (imprenditori agricoli professionali, coltivatori diretti, mezzadri, coloni), lo sgravio di cui al D.l. 137/20 può essere riconosciuto sul versamento della rata in scadenza il 16 novembre 2020 (III rata) ed è pari ad 1/12 della contribuzione annuale, con esclusione dei premi e contributi dovuti all’INAIL (dovuti dai soli CD/CM). Analogamente si procederà per dicembre.

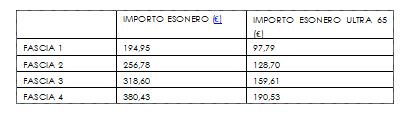

Questi gli importi da portare in detrazione, per ogni mensilità ammessa (con esclusione della quota INAIL) per ogni unità attiva iscritta all’INPS:

L’INPS (relativamente al DL. n. 137) ha specificato che la agevolazione esonerativa potrà essere usufruita oltre che con la rata del 16 novembre 2020, anche con quella la successiva (IV) del 16 gennaio 2021.

L’INPS ha poi chiarito che i contribuenti interessati dovranno presentare una apposita istanza, anche se non necessariamente prima del 16 novembre p.v..

Appare del tutto realistico pensare che, quantomeno per la scadenza relativa a novembre (DL n. 137) stante la vicinanza del primo termine annunciato dalla nota INPS, non sarà materialmente possibile usufruire dello sgravio col prossimo 16 novembre; appare quindi prudente attendere la emananda circolare dell’INPS, per recuperare l’importo sgravato, quantomeno nella rata del 16 gennaio 2021.

Ad onor del vero l’INPS ha, per le vie brevi, ammesso la possibilità che gli interessati – stante la impossibilità per l’Istituto di procedere alla riemissione dei modelli di versamento con il ricalcolo della contribuzione dovuta al netto dell’esonero spettante per il mese di novembre 2020 – possano procedere al ricalcolo in autonomia in pratica attraverso una auto-riduzione dell’importo della rata della contribuzione da versare il 16 novembre.

Secondo questa posizione pare quindi che il lavoratore autonomo agricolo per poter effettuare il versamento dovrà utilizzare la medesima “codeline” della terza rata elaborata dall’INPS e messa a disposizione nel cassetto previdenziale (ovvero della quarta qualora si utilizzi lo sgravio a gennaio 2021).

Importante però sarà al riguardo la gestione delle procedure INPS dei pagamenti così effettuati e ciò onde assicurare che gli importi autoridotti dal contribuente e versati dallo stesso siano successivamente effettivamente imputati dall’INPS in capo alla posizione assicurativa/contributiva di ciascun iscritto alla gestione autonomi agricoli.

In buona sintesi, inoltre per i datori di lavoro la norma prevede che, per il mese di novembre 2020, l’esonero riguardi la contribuzione dovuta dai datori di lavoro per tutte le categorie di lavoratori dipendenti agricoli, e cioè:

- per gli impiegati, i quadri e dirigenti agricoli, per i quali la dichiarazione contributiva è mensile (Uniemens) ed il versamento relativo alla mensilità di novembre 2020 è ordinariamente fissato al 16 dicembre 2020;

- per gli operai agricoli, per i quali la dichiarazione di manodopera è mensile (Uniemens- Posagri) ed il versamento relativo alla mensilità di novembre è ricompreso nel versamento relativo al IV trimestre 2020 in scadenza al 16 giugno 2021.

Parimenti, si dovrà procedere per il mese di dicembre 2020, con ulteriore slittamento dei termini, meglio comunque attendere le informative INPS.

Nel riquadro l’elenco delle filiere agricole interessate.

(M. Mazzanti)

(M. Mazzanti)