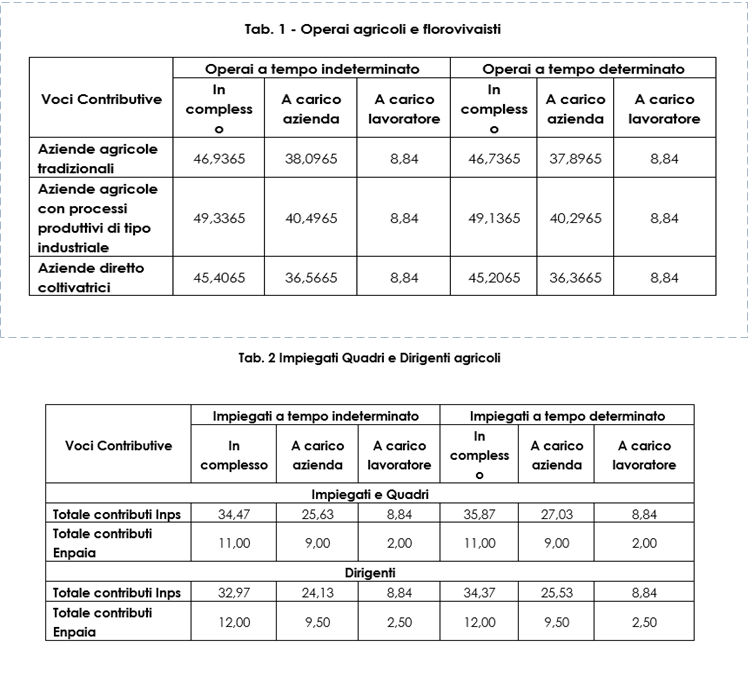

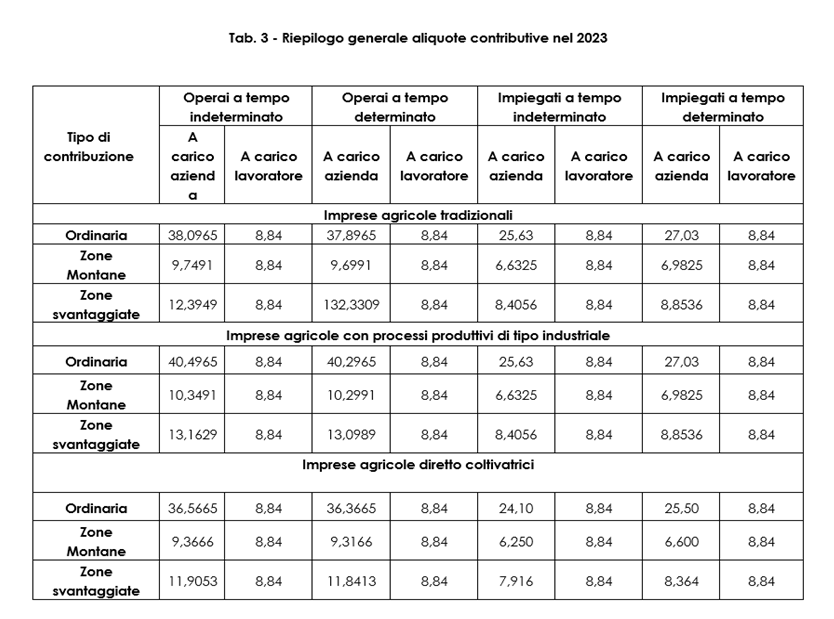

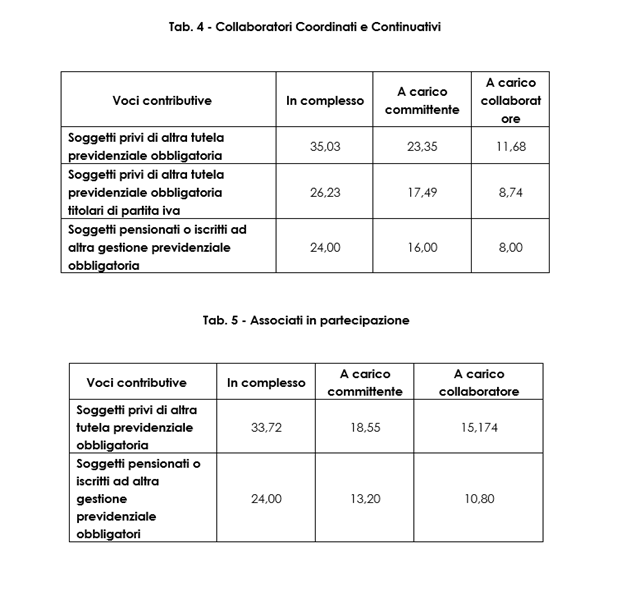

Pubblichiamo, come ogni anno, le tabelle relative alle aliquote contributive I.N.P.S., in vigore per l’anno 2023, per i lavoratori dipendenti e per i collaboratori coordinati e continuativi (ed assimilati), di aziende agricole.

Lavoratori dipendenti

Aumenti di aliquota Fondi pensione (FPLD)

Completato il percorso di allineamento dell’aliquota pensionistica dovuta dai datori di lavoro con processi di tipo industriale per gli operai agricoli a quella dovuta per la generalità dei dipendenti, così come per la quota a carico dei lavoratori dipendente, per l’anno 2023, resta ancora da applicare l’aumento annuo dello 0,20% del contributo FPLD a carico dei datori di lavoro agricolo tradizionali, in quanto non è ancora stata raggiunta l’aliquota contributiva in vigore per gli altri settori produttivi.

TFR ai fondi pensione – Esoneri compensativi

L’art. 1, c. 764, della legge n. 296/2006 prevede per i lavoratori i quali conferiscano il TFR ai fondi pensionistici integrativi e/o al fondo I.N.P.S. l’esonero dal contributo, pari allo 0,20; se il conferimento del TFR è, invece, parziale l’esonero è direttamente proporzionale. La norma non si applica per gli operai agricoli a tempo determinato e per gli impiegati, quadri e dirigenti agricoli. Dal gennaio 2008 la norma prevede ancora l’esonero dal versamento dei contributi sociali nella misura che si è, poi, stabilizzata al 2014 ed è pari a 0,28%. Tale esonero sui contributi si applica sulla contribuzione per assegni familiari e, in caso di incapienza, su quelli per maternità e disoccupazione o su altre contribuzioni per il finanziamento delle prestazioni temporanee.

Decontribuzione delle erogazioni stabilite da contratti di 2° livello

L’art. 4, commi 28-29 della legge n. 92/2012 (cd. Riforma Fornero) ha reso definitivo il regime di sgravio contributivo previsto dall’art. 1, commi 67 e 68, della legge n. 247/2007 relativo alle erogazioni previste dalla contrattazione collettiva di secondo livello (aziendale e territoriale) a titolo di premio di produttività.

La misura non è applicabile poiché, dal 2015, il fondo apposito non è stato rifinanziato. In particolari ipotesi è comunque applicabile l’art. 55 della legge n. 96/2017, che prevede – per le erogazioni aziendali di premi di produttività stabilite con contratti depositati alla ITL competente (in via telematica) – la riduzione di venti punti percentuali dell’aliquota IVS a carico del datore di lavoro ed la esenzione piena della quota contributiva a carico dl lavoratore sulle erogazioni legate alla produttività che coinvolgano “pariteticamente i lavoratori nell’organizzazione del lavoro. I benefici contributivi si applicano ai premi erogati in virtù di contratti collettivi sottoscritta dal 24 aprile 2017 e si applicano alle erogazioni premiali non superiori a 800 euro annui.

Contribuzione per il finanziamento della NASPI

Nel settore agricolo sono esclusi dall’ambito di applicazione della NASPI sia gli operai agricoli a tempo determinato che quelli a tempo indeterminato, applicandosi ancora le previgenti norme in materia di disoccupazione agricola.

Nel settore primario, quindi, la regola si applica solo per gli impiegati, quadri e dirigenti agricoli: per tali figure è perciò dovuta, dedotte le riduzioni di legge, la contribuzione dello 0,67 per cento già destinata al finanziamento della disoccupazione (di cui 0,30 destinato al finanziamento della formazione continua).

Per i rapporti a tempo determinato si applica un contributo addizionale, a carico del datore di lavoro, pari all’1,4 per cento della retribuzione imponibile. Il contributo, per alcune tipologie di rapporto di lavoro (assunti a termine in sostituzione, stagionali, ecc. …) non è dovuto.

Contrariamente ai settori economici diversi dall’agricoltura, nel settore primario non è dovuto per il personale operaio nemmeno il contributo aggiuntivo (pari al 41% del massimale mensile NASPI per ogni anno di anzianità negli ultimi tre anni) previsto per le interruzioni dei rapporti di lavoro diverse dalle dimissioni o dal recesso del lavoratore, ivi incluso il recesso del datore di lavoro al termine del periodo di formazione nell’apprendistato. La NASPI e la contribuzione sono quindi applicabili unicamente agli impiegati, quadri e dirigenti dell’agricoltura ed agli operai dipendenti da Cooperativa, L. 240/1984.

Contribuzione per la formazione continua

L’art. 1 della legge n. 247/2007 (commi da 62 a 64) ha introdotto anche per gli operai agricoli il contributo dello 0,30% di cui alla legge n. 845/1978 per il finanziamento delle iniziative di formazione continua. Nel settore è attivo il Fondo Paritetico Interprofessionale Nazionale per la Formazione Continua in Agricoltura (FOR.AGRI).

Riduzione contribuzione INAIL

L’art. 1, comma 128, della legge 28 dicembre 2013, n. 147, stabilisce la riduzione della contribuzione antinfortunistica. La riduzione contributiva riguarda i “premi e contributi dovuti per l’assicurazione contro gli infortuni sul lavoro e le malattie professionali” e ciò tenendo conto dell’andamento infortunistico aziendale.

Il taglio delle contribuzioni INAIL si fonda sui seguenti elementi:

· riguarda “premi e contributi dovuti per l’assicurazione contro gli infortuni sul lavoro e le malattie professionali”;

· tiene conto dell’andamento infortunistico aziendale;

· prevede modalità di applicazione della riduzione a favore delle imprese che abbiano iniziato l’attività da non oltre un biennio;

· opera per singola gestione assicurativa INAIL, tenendo conto dell’andamento economico, finanziario e attuariale registrato da ciascuna di esse e garantendo il relativo equilibrio assicurativo.

Il tutto è, comunque, differito o in attesa dei provvedimenti attuativi, che ancora non risultano emanati; provvisoriamente, per quanto riguarda il settore agricolo, per il triennio 2023 / 2025, è prevista la riduzione del 15,17%, come comunicato dall’I.N.A.I.L. con determinazione C.d.A. del 2 agosto 2022, n. 176.

Zone svantaggiate e montane, agevolazioni

Confermate per il 2023 le precedenti agevolazioni: · 75% nei territori montani particolarmente svantaggiati (cosiddette zone montane); · 68% nelle zone agricole svantaggiate, comprese le aree dell’obiettivo 1, regolamento (CE) n. 1260/1999 e le regioni Abruzzo, Molise e Basilicata (cosiddette zone svantaggiate).

Riduzione quota dipendenti

La legge di Bilancio 2023 prevede la proroga della misura statuita per il 2022 (per i periodi di paga correnti dal 1° gennaio al 31 dicembre) l’esonero della quota contributiva IVS a carico del lavoratore subordinato, pari al 2% (3% per i soggetti che hanno una retribuzione non superiore a 1.923 euro).

La norma si applica in generale se il dipendente ha un imponibile mensile non eccedente l’importo di 2.692,00 al mese (mensilità di dicembre maggiorata del rateo di 13°).

Assegno universale figli e assegni famigliari

Dopo l’introduzione dell’assegno universale per tutti i figli è rimasta la contribuzione CUAF per altri familiari a carico quali coniuge, fratelli, sorelle, nipoti.

Prestazioni agricole di lavoro subordinato occasionale a tempo determinato

La legge di bilancio 2023 ha eliminato i c.d. voucher per le aziende agricole.

Introdotto in sostituzione ed in via sperimentale, per il biennio 2023-2024, il contratto di “prestazioni agricole di lavoro subordinato occasionale a tempo determinato”.

Per tale nuova figura vi è da applicare la contribuzione CAU (unificata previdenziale e assistenziale agricola) – comprensiva di quella contrattuale (cioè CAC nazionale e provinciale, EBAN, EBAT) – secondo la misura in vigore per le zone agricole svantaggiate (riduzione del 68%) a prescindere dal luogo effettivo di svolgimento della prestazione (ordinario, svantaggiato, montano-particolarmente svantaggiato). Sul punto l’INPS non ha ancora emanato chiarimenti in ordine alle modalità di denuncia all’INPS delle retribuzioni corrisposte e di pagamento.

COLLABORATORI COORDINATI E CONTINUATIVI – Gestione separata INPS

Per l’anno 2023 le aliquote contributive valide ai fini del calcolo pensionistico della gestione separata sono confermate nel: 33% per gli iscritti alla gestione separata che non siano assicurati anche presso altre forme pensionistiche; 25% per i lavoratori autonomi titolari di partita IVA che non siano assicurati anche presso altre forma pensionistiche; 24% per tutti gli altri iscritti alla gestione separata e cioè per i soggetti assicurati anche presso altre forme pensionistiche e per quelli già titolari di pensione, nonché nel 33% per il lavoro occasionale ex art. 54 bis della legge n. 96/2017 (con esclusione del settore del settore agricolo).

Confermato anche il riparto (2/3 committenza, 1/3 collaboratore). La legge di bilancio 2021 aveva previsto un aumento per i soggetti privi di altra tutela previdenziale obbligatoria e titolari di partita IVA pari, per l’anno 2023, allo 0,51 (in relazione al nuovo istituto denominato ISCRO, acronimo di indennità straordinaria di continuità reddituale ed operativa).

ASSOCIATI IN PARTECIPAZIONE

Le norme contributive innanzi viste per i Co.Co.Co. sono applicabili anche agli associati in partecipazione con conferimento di lavoro che, ai sensi dell’art. 43 della legge n. 326/2003, come noto, sono tenuti all’iscrizione, sin dal 1° gennaio 2004, nella gestione separata (ex art. 2, c. 26, legge n. 335/95). Pertanto, anche per tale categoria di soggetti le aliquote contributive pensionistiche per l’anno 2023 sono quelle in vigore per i collaboratori ed indicate nel paragrafo precedente. A differenza dei collaboratori, per gli associati in partecipazione, con conferimento di lavoro, la ripartizione dell’onere contributivo è pari al 55% a carico dell’associante e nel 45% a carico dell’associato. Si ricorda che il d.lgs. n. 81/2015 (Jobs Act) vieta (a decorrere dal 15 giugno 2015) la stipula di nuovi contratti di associazione in partecipazione con apporto di lavoro.

(M. Mazzanti)